he way that we move within cities and globally has changed drastically due to COVID-19 and the associated lockdown restrictions

During the first period of lockdowns, countries such as Germany and France experienced drops in urban movement frequency of -40% and -50% respectively compared to a Jan 2021 baseline. But now as countries slowly begin to experience increases in urban movement frequency, we are beginning to ask ourselves: What changes in mobility were merely temporary adaptions, and what impacts are here to stay? To address the ramifications of this question, this Berylls insight analyses the post COVID mobility trends & impacts from the perspective of mobility consumers, city administrators, and mobility service providers.

Dr. Matthias Kempf (1974) was one of the founding partners of Berylls Strategy Advisors in August 2011. He began his career with Mercer Management Consulting in Munich, Germany, in 2000. After earning his doctorate degree and further consulting work at Oliver Wyman (formerly Mercer Management Consulting), he joined the management of Hilti Germany in 2008. At Berylls, his area of expertise is new mobility services and traffic concepts. In addition, he is an expert in developing and implementing new digital business models, and in the digitalization of sales and after sales.

Industrial engineering and management studies at the University of Karlsruhe, Germany, doctorate degree at Ludwig Maximilian University, Munich, Germany.

ER BEGRIFF DER “DIGITALEN TRANSFORMATION” IST IN ALLER MUNDE

Peter Eltze (1964) ist seit November 2015 als Partner bei Berylls by AlixPartners (ehemals Berylls Strategy Advisors) tätig, einer internationalen und auf die Automobilitätsindustrie spezialisierten Strategieberatung. Er ist Experte für ganzheitliche Transformationsprozesse und kann auf eine langjährige Erfahrung im Vertriebs- / Marketing- und Operations-Umfeld zurückschauen.

Peter Eltze berät seit 1994 Automobilhersteller und -zulieferer im globalen Kontext. Er verfügt über ein fundiertes Expertenwissen in den Bereichen Strategie- und Organisationsentwicklung. Zu seinen weiteren fachlichen Schwerpunkten zählen unter anderem Top Executive Coaching und der Themenkomplex rund um die Gestaltung von Führungsstrukturen und -konzepten.

Vor seinem Einstieg bei Berylls Strategy Advisors war er für MP und Malik als Mitglied der Geschäftsführung.

Im Anschluss an seine kaufmännische Ausbildung bei Siemens studierte er Verwaltungswissenschaften mit dem Schwerpunkt Managementlehre an der Uni Konstanz.

n an industry where the value chain and business models have been left largely unchanged over the last decades, the emergence of the SW-defined vehicle is shaking things up. With new players entering the market and staking their claim, incumbent automotive companies are likely to stay key players but need to adapt to stay relevant.

Dr. Matthias Kempf (1974) was one of the founding partners of Berylls Strategy Advisors in August 2011. He began his career with Mercer Management Consulting in Munich, Germany, in 2000. After earning his doctorate degree and further consulting work at Oliver Wyman (formerly Mercer Management Consulting), he joined the management of Hilti Germany in 2008. At Berylls, his area of expertise is new mobility services and traffic concepts. In addition, he is an expert in developing and implementing new digital business models, and in the digitalization of sales and after sales.

Industrial engineering and management studies at the University of Karlsruhe, Germany, doctorate degree at Ludwig Maximilian University, Munich, Germany.

Malte is an expert in the development and implementation of automotive digitization strategies.

He focuses on helping clients scale (generative) artificial intelligence to improve their bottom line across the entire automotive value chain. His primary customers are automotive manufacturers and their suppliers, especially those active in the Software-Defined-Vehicle space.

Before his time at Berylls by AlixPartners (formerly Berylls Strategy Advisors), he advised leading North American utility companies. Prior to that, he saved lives as emergency medical technician. Malte holds master’s degrees in economics from Maastricht University and Queen’s University in Canada.

Sebastian Böswald (1991) joined Berylls by AlixPartners (formerly Berylls Strategy Advisors) in April 2021. He is an Associate Partner and an expert in both transformation and operations. Over the last decade, he has focused his work on strategy and organizational design, as well as on two megatrends shaping the automotive industry: software-defined vehicles and CASE (connected, autonomous, shared, and electrified mobility). In these fields, he has advised our global OEM clients as well as Tier-1 suppliers and tech companies.

Prior to joining Berylls, he worked for PwC Strategy& and started his career at BMW as a project manager for product strategy and digital charging services.

He received a Bachelor of Science in Automotive Computer Science at the Technical University of Ingolstadt as well as a Master of Science in Management from the Technical University of Munich.

ktuelle Studien bezeichnen Wasserstoff, als eine mittel- bis langfristig optimale Lösung um die gesetzten CO2 Ziele zu erfüllen.

Andreas Radics (1973) ist seit 2001 als Strategieberater in der Automobilindustrie tätig und blickt darüber hinaus auf mehr als vier Jahre Berufs- und Führungserfahrung in der Industrie zurück. Bevor er als Gründungspartner 2011 Berylls ins Leben rief und aufbaute, war er bei den international agierenden Strategieberatungen Gemini Consulting und Oliver Wyman tätig.

Er zählt zu den führenden Köpfen für Mergers & Acquisitions sowie für die Entwicklung und Umsetzung von Unternehmensstrategien in der Automobilindustrie, ist Experte für eMobility und ausgewiesener Kenner des US-Marktes.

Studium der Betriebswirtschaftslehre an der Katholischen Universität Eichstätt, Wirtschaftswissenschaftliche Fakultät Ingolstadt.

Software & OS

ahrzeuge definieren sich zunehmend über die Software. Darauf müssen OEMs reagieren

Wer heute ein modernes Auto fährt, kann hautnah erleben und leicht nachvollziehen, warum mehr und mehr vom zukünftigen „software defined car“ gesprochen wird und OEMs hier in der Pflicht sind: Statt analogen Kombiinstrumenten gibt es Display-Anzeigen, aus Mittelkonsolen werden Schalter und Knöpfe zunehmend in großformatige Displays überführt und Fahrzeuge können sich teilautonom im Straßenverkehr bewegen oder in Parklücken manövrieren. Dies sind nur wenige Beispiele, die verdeutlichen, dass das Nutzererlebnis zunehmend durch Software bestimmt – und durch nachträgliche Freischaltung von neuen sowie Updates/Upgrades von bestehenden Features – verändert wird. Dies spiegelt sich auch deutlich in der Entwicklung der Marktvolumen für Software und Hardware wider: liegt der Software-Anteil (on & off-board) der Wertschöpfung (Automotive Software und E/E Hardware) nach Berechnungen von Berylls aktuell noch bei 20%, so wird für 2030 eine Erhöhung auf 43% erwartet. Das Gros des Wachstums wir vor allem im off-board Bereich generiert, also Software außerhalb des Fahrzeugs wie Entwicklungstools, Applikationen, Cloud-Dienste. Trotzdem erwartet Berylls auch im on-board Software Bereich, das heißt Software auf Steuergeräten, Infotainment, Fahrerassistenzsysteme, etc., eine nahezu Verdopplung des Marktvolumens.

Der enorm gestiegene Umfang an Funktionalitäten und Anforderungen an die Updatefähigkeit der Fahrzeuge stellt hohe Ansprüche an die E/E Architekturen, welche die Komplexität entsprechend abbilden müssen. Hier stoßen klassische Architekturen aus ca. 70-110 Steuergeräten in einem Fahrzeug sukzessive an ihre Grenzen: so müssen beim autonomen Parken via Einparkhilfe zahlreiche Sensoren, Kameras, Steuergeräte zu einem flüssigen Gesamtablauf orchestriert werden. Dabei wird die Hardware wie Steuergeräte oder Kameras häufig von verschiedenen Lieferanten bezogen und beim OEM integriert. Teils fehlende Standards/Vorgaben in Bezug auf Programmiersprachen, Softwarearchitekturen, etc. schaffen einen enormen Zusatzaufwand und hohe Komplexität in der Integration und vor allem auch bei Änderungen einzelner Bausteine. Als Reaktionen werden unter anderem alternative E/E Architekturen, die eine Zentralisierung und Konsolidierung von Steuergeräten nach sich ziehen, sukzessive umgesetzt. Architekturen im Sinne eines Industriestandards lassen sich noch nicht erkennen, so gibt es noch diverse Varianten, von Zonenarchitekturen bis Zentralrechner. Virtualisierung und Abstraktion von Hardware Layern nimmt aber in jedem Fall zu, womit sich eine Loslösung von Hardware und Software ergibt und damit eine neue Marktdynamik aufkommen lässt, wenn aktuell klassische Tier 1 Zulieferer in Wettbewerb mit Softwarehäusern, „Big Tech“-Playern und anderen Unternehmen mit starker Software-Expertise treten. Um hier, gerade auf Steuergerätebene wettbewerbsfähig zu bleiben, werden zahlreiche Zulieferer, die eher von der Hardwareseite kommend Software als Teil aber nicht Kern des Produkts sehen, zunehmend mit hohen Anforderungen an ihre Fähigkeiten, Fertigkeiten und Ressourcen zur Softwareentwicklung konfrontiert werden und geeignete Antworten finden müssen.

Um den Integrationsaufwand zu reduzieren, Remote Update-/Upgradefähigkeit zu ermöglichen, neue und vor allem algorithmusbasierte Funktionalitäten (z.B. Bildverarbeitung) zu ermöglichen, gehen mit neuen E/E Architekturen auch neue Software-Architekturkonzepte einher. Dabei wird regelmäßig von sogenannten „Operating Systems“ gesprochen, die letztlich eine Zusammensetzung von Software Stacks sind. Dabei versucht man die zuvor genannten Problematiken zu lösen, das heißt die Anbindung an die Cloud sowie (zunehmende) Auslagerung von Funktionalitäten in die Cloud, Remote Updates/Upgrades, einheitliche Standards (neben bestehenden wie classic/adaptive AUTOSAR). OEMs haben die Bedeutung von neuen Software-Architekturen erkannt – insbesondere induziert durch Tesla, die mit ihrem weitgehenden „Greenfield“-Ansatz ohne „Legacy“-Systeme das Thema neu denken und aufsetzen konnten. Die traditionellen Hersteller haben hier Teslas Wettbewerbsvorteil und -vorsprung erkannt und arbeiten intensiv daran, diesen abzubauen. Dabei setzen sie auf unterschiedliche Strategien. Von der Eigenentwicklung eines eigenen Operating Systems (OS; z.B. Tesla, VW, Daimler) bis hin zur Integration von Drittlösungen – allen voran Android Automotive (z.B. Polestar).

Dabei ist in der gängigen Diskussion nicht eindeutig definiert, was unter einem „Operating System“ zu verstehen ist und wird häufig mit einem Betriebssystem des Infotainments (analog Android, iOS) gleichgesetzt, welches mit Apps etc. bestückt werden kann und was eine der größten Sichtbarkeiten/Möglichkeiten der Differenzierung gegenüber Kunde bietet. Mit Operating Systems der OEMs sind vor allem eigene Software Stacks und die übergreifende Software Plattform gemeint. Diese Eigenentwicklungen stellen OEMs vor signifikante Herausforderungen in der Entwicklung angesichts von hohen Kosten und oft fehlenden Softwareentwicklern. Es ist daher leicht nachvollziehbar, dass viele OEMs nach Alternativen suchen und daher fragen (müssen), welchen Nutzen sie aus einer Eigenentwicklung ziehen würden. Dabei liegen die Vorteile der hohen Eigenwertschöpfung vor allem in der Unabhängigkeit von Tier 1 und vor allem Big Tech Playern wie Google, welche das Fahrzeug als attraktive Kundenschnittstelle auserkoren haben und sich über ein Betriebssystem, gerade im Fokus Infotainment, gut im Markt positionieren können. OEMs bezahlen neben Lizenzen vor allem mit den Daten der Kunden. Dafür erhalten sie aber ein umfangreiches und tief integriertes Infotainment mit geringem Investitionsbedarf und hoher Individualisierbarkeit. Zusätzliche Google Dienste können selbstverständlich leicht integriert werden. Nach Hochrechnungen von Berylls, ist ein Marktanteil von 17% in den nächsten 2-3 Jahren durchaus realistisch. Daneben haben die Hersteller die Möglichkeit auf Industriestandards im Rahmen von Partnerschaften zu setzen, bspw. der Genivi Allianz, welche als Allianz von Automobilherstellen und Zulieferern (u.a. BMW, Daimler, Bosch, Denso, Nvidia) ein auf Linux basierendes Infotainment entwickelt hat.

Wie aufgezeigt, sind die etablierten E/E-Architekturen nicht für aktuelle Anforderungen ausgelegt (Connectivity, Funktionserweiterungen, Remote Updates, etc.). Daher sind die (etablierten) OEMs hier bemüht aufzuholen, wenngleich dies angesichts von Legacy-Strukturen und oft fehlender In-house Softwarekompetenz/-ressourcen eine große Herausforderung darstellt. Im komplexen Feld der Softwarearchitektur und einzelner Domänen, gilt es die Ressourcen richtig einzusetzen, vor allem in den Bereichen mit direktem Einfluss auf die Wettbewerbsfähigkeit, wie u.a. Cloud Connectivity, Infotainment oder Autonomes/assistiertes Fahren. Dabei können die OEMs und Zulieferer verschiedene Strategien verfolgen, die sich vor allem nach dem Grad der Eigenwertschöpfung und entsprechendem Fokus differenzieren.

(Kostspielige) Eigenentwicklung eines OS mit dem Ziel, sich nicht in Abhängigkeiten zu begeben, die Datenhoheit zu erhalten, einfache cross-Domain Schnittstellen zu ermöglichen und die Produktivität durch Re-use von Grundlagencode zu erhöhen

Über Kooperationen mit anderen Herstellern und Zulieferern auf eine Industrielösung setzen, um sich gegen die Big Tech Player mit einem „Industriestandard“ zu positionieren und dabei Skaleneffekte und damit geringere individuelle Entwicklungskosten zu nutzen

Kooperation mit Zulieferern/Big Tech Playern (bspw. im Infotainment mit Android Automotive, bei Autonomem Fahren mit Waymo) mit entsprechenden Kosten- und Integrationsvorteilen aber auch potenziellen Risiken lediglich zum Hardware-Lieferanten für das „Smartphone auf Rädern“ zu werden.

Eines lässt sich dabei mit Sicherheit sagen: die Dynamik im Automotive Softwaremarkt hat gerade erst Fahrt aufgenommen und ist noch längst nicht abgeschlossen. Wie sich die OEMs und Zulieferer in diesem Umfeld positionieren wird in vielen Fällen ganz entscheidend für deren zukünftigen Erfolg sein.

Dr. Jan Dannenberg (1962) ist seit 1990 Berater der Automobilindustrie und seit Mai 2011 Gründungspartner bei Berylls Strategy Advisors. Bis zum Frühjahr 2011 war er acht Jahre international als Partner – davon fünf Jahre als Associate Partner – für Mercer Management Consulting und Oliver Wyman tätig. Er ist ausgewiesener Spezialist für Innovationen und Markenmanagement in der Automobilindustrie und berät im Schwerpunkt Zulieferer und Investoren zu Strategie, Mergers & Acquisitions und Performance Improvement. Zudem ist er Geschäftsführer von Berylls Equity Partners, eine auf Mobilitätsunternehmen spezialisierte Beteiligungsgesellschaft.

Bachelor of Arts in Volkswirtschaftslehre von der Stanford University, Studium der Betriebswirtschaftslehre und Promotion an der Universität Bamberg.

Standpunkt

ie Totengesänge auf die klassische (deutsche) Automobilindustrie wurden in den vergangenen Jahren immer lauter: Unzeitgemäße Produkte, an den Kundenbedürfnisse vorbei entwickelte Mobilitätslösungen, keinerlei Nachhaltigkeit im Geschäftsmodell, unflexible und langsame Firmenstrukturen und -prozesse. Kein Attribut für eine scheiternde Industrie wurde ausgelassen, um den Zustand der wichtigsten Industrie in Deutschland zu beschreiben. Die Realität zeigt sich jedoch ganz anders.

Die wirtschaftlichen Folgen von Corona hat die Mehrzahl der OEMs und Zulieferer gut überstanden. Die vorhergesagte Pleitewelle ist (bislang) ausgeblieben. Aus der Finanzkrise 2009, in der über 120 namhafte Zulieferer in die Insolvenz gingen, hat man gelernt. Auch wenn aktuell die Lieferketten noch nicht reibungslos laufen, im 4. Quartal 2020 konnten Automobilunternehmen bereits wieder mit Spitzenwerten bei Umsatz und Gewinn aufwarten.

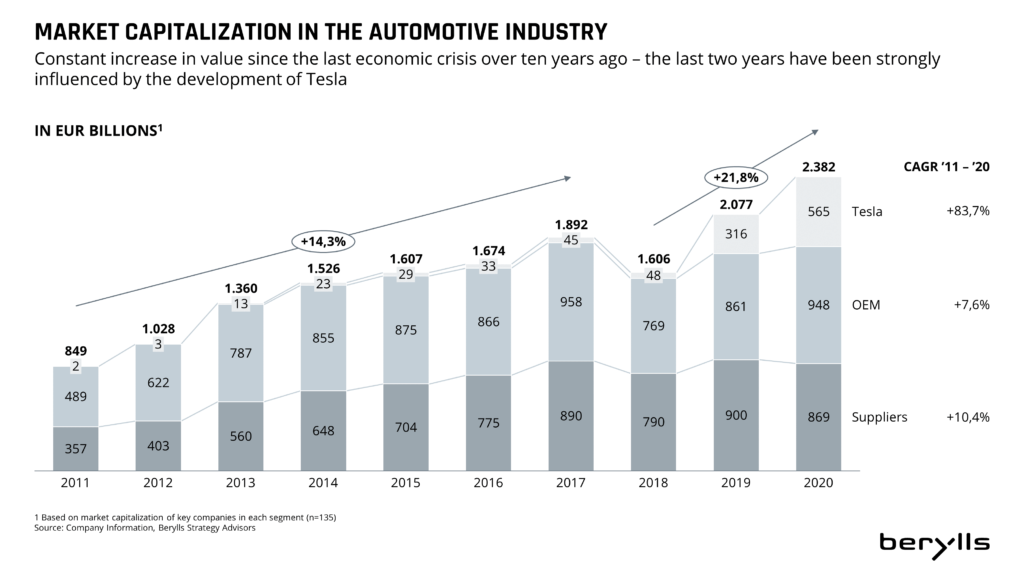

Auch ist das Feld der Elektromobilität noch längst nicht verloren. Aktuell liegt zwar die Börsenkapitalisierung des Elektro-Pioniers Tesla bei gut Euro 500 Milliarden, also knapp dem Doppelten der drei deutschen OEMs BMW, Daimler und Volkswagen. Allerdings bringt Tesla in den Jahren 2020/21 nur fünf neue Modelle/ Derivate in den Markt, die drei deutschen OEMs warten mit einer wahren Modellflut von 88 neuen Fahrzeugen mit Elektroantrieb (BEV und Hybrid) auf. Und der Mercedes Benz EQS ist der neue Standard für batterie-elektrische Autos. Audi hat als erste deutsche Marke den Komplettausstieg aus dem Verbrenner angekündigt. Die Herausgeforderten holen also rasant auf.

Überhaupt gestalten deutsche OEMs und Zulieferer die Transformation der Automobilindustrie aktiv mit. Ein Drittel der weltweiten F&E Ausgaben von Automobilherstellern stammen aus Wolfsburg, München und Stuttgart; in den kommenden 10 Jahren werden mehr als Euro 300 Milliarden für Innovationen ausgegeben. Die meisten Gelder fließen in den Aufbau von Software-Kompetenzen, in automatisiertes Fahren, emissionsfreie (Elektro-)Antriebe und Konnektivität, um auch in Zukunft einen attraktiven Individualverkehr zu gewährleisten. Die stetig strenger werdenden Emissionsvorschriften können aktuell eingehalten werden: im Jahr 2020 erreichte die europäische Flotte an Neuwagen mit 97 Gramm CO2 pro Kilometer knapp den Grenzwert von 96 Gramm je Fahrzeug. Und auch die neuen EU 7 Vorschriften werden dank Elektrooffensive und verbesserten Verbrennertechnologien erreicht werden.

Selbst den Herausforderungen der Big Tech Player, Google, Apple, Microsoft, Huawei oder Samsung stellt man sich und sitzt sie nicht aus. Das „software defined car“ ist in den Führungsetagen der Zulieferer und OEMs angekommen. Volkswagen, Bosch, Conti & Co. beschäftigen bereits hunderttausende Softwareentwickler. Und nach dem Motto: „Wenn du sie nicht schlagen kannst, dann verbünde dich mit ihnen“ werden kontinuierlich neue Partnerschaften mit Big Tech Unternehmen geschlossen.

Der Wandel der Automobilindustrie ist bei weitem noch nicht abgeschlossen. Die deutschen Automobilzulieferer und -hersteller machen jedoch ihre Hausaufgaben, Schritt für Schritt, und sie werden dann zu den Gewinnern zählen.

Dr. Jan Dannenberg (1962) ist seit 1990 Berater der Automobilindustrie und seit Mai 2011 Gründungspartner bei Berylls Strategy Advisors. Bis zum Frühjahr 2011 war er acht Jahre international als Partner – davon fünf Jahre als Associate Partner – für Mercer Management Consulting und Oliver Wyman tätig. Er ist ausgewiesener Spezialist für Innovationen und Markenmanagement in der Automobilindustrie und berät im Schwerpunkt Zulieferer und Investoren zu Strategie, Mergers & Acquisitions und Performance Improvement. Zudem ist er Geschäftsführer von Berylls Equity Partners, eine auf Mobilitätsunternehmen spezialisierte Beteiligungsgesellschaft.

Bachelor of Arts in Volkswirtschaftslehre von der Stanford University, Studium der Betriebswirtschaftslehre und Promotion an der Universität Bamberg.

DACH Automobilindustrie

Berylls Studie zu M&A Transaktionen in der Automobilindustrie (DACH)

as Corona-Jahr 2020 hat auch bei den Firmenübernahmen von Automobilunternehmen im deutschsprachigen Raum deutliche Spuren hinterlassen. Das zeigt die jährliche Studie von Berylls Strategy Advisors zu den M&A Transaktionen Mobilitätsindustrie. Die Anzahl an Transaktionen ist gegenüber dem Vorjahr um 23 Prozent zurückgegangen und lag bei 226 Deals (293 im Jahr 2019).

In nahezu allen Dimensionen hat sich die Struktur der Transaktionen geändert, was auch die Einstellung von Käufern und Verkäufern im Krisenjahr sowie gegenüber der Automobilindustrie generell deutlich widerspiegelt. Auf der Angebotsseite (Verkäufer) war die Bereitschaft, (sein) Unternehmen zu veräußern gering; das „current trading“, die Ergebniserwartung und Wachstumserwartungen waren im Jahr 2020 schlecht, so dass ein Verkäufer selbst für attraktive Unternehmen einen schlechten Kaufpreis erzielen würde. Das Angebot wurde durch „erzwungene“ Verkäufe nach oben erhöht: im Jahr 2020 gab es nahezu doppelt so viele Unternehmen, die aus der Insolvenz verkauft wurden (nämlich 11 Prozent aller Firmenverkäufe), als im Durchschnitt der vergangenen drei Jahre. Zudem wurden nochmals gut 10 bis 15 Prozent der Unternehmen auf Druck von Kapitalgebern im Markt angeboten. Zwar sind die Durchschnittsgrößen der verkauften Mobilitätsunternehmen nach oben gegangen, die Preise (Equity Value) lagen jedoch erheblich niedriger, nämlich zirka 25 bis 30 Prozent unter dem langfristigen Schnitt der vergangenen Jahre.

Automobilunternehmen mit einem „klassischen“ Geschäftsmodell ließen sich zudem schlechter verkaufen (-34 Prozent), als jene mit „digitalem“ (-13 Prozent). Klassische Engineerin Dienstleister, Automobilzulieferer oder Maschinenbauer konnten seltener verkauft werden als in den Vorjahren. Start-up-Unternehmen aber auch Player, die ihren auf Fokus E-Mobilität haben, Internet-basiert sind, innovative Mobilitätskonzepte anbieten oder digitale Infrastruktur im Mittelpunkt haben, ließen sich deutlich leichter verkaufen.

Der Anteil der Finanzinvestoren ist im Jahr 2020 zudem leicht zurückgegangen, um zirka -5 Prozentpunkte. Zudem haben weniger Private Equity Investoren mit Wachstumsstrategien bei Akquisitionen zugeschlagen. Nach wie vor gilt die Automobilbranche bei den klassischen Buy-outs als ein sehr schwieriges Terrain. Vielmehr waren PE Häuser mit klarem Fokus auf Sondersituationen unterwegs, einerseits bei der Übernahme insolventer Player, andererseits bei Zulieferern, Maschinenbauern und im Downstream-Bereich, die durch die Work-out-Abteilungen der Banken betreut wurden.

Auch ist das Feld der Käufer aus dem Ausland erheblich kleiner geworden. Im Jahr 2020 kamen 75 Prozent der Käufer aus dem deutschsprachigen Raum, weitere 10 Prozent aus dem restlichen Europa, der Rest aus Fernost oder aus den USA. Vor allem chinesische, japanische und US-Amerikaner sind dem deutschen Markt im vergangenen Jahr ferngeblieben. Die Anzahl chinesischer Käufer hat sich seit dem Spitzenwert 2016 (19 Transaktionen) halbiert (9 Übernahmen.

Seit dem 4. Quartal 2020 steigt das Interesse an Mobilitätsunternehmen wieder an. Sowohl Finanzinvestoren als auch strategische Käufer sind wieder aktiver am Markt. Eine vollständige Erholung ist noch nicht in Sicht. Berylls geht jedoch davon aus, dass spätestens im Jahr 2023 ein Spitzenjahr für Verkäufe ansteht. Durch die Transformation wird es zahlreiche Carve-out-Situationen großer Zulieferer geben, die aufgrund der Corona-Krise nach hinten verschoben wurden; die Preise ziehen wieder leicht an; und vor allem die Finanzinvestoren, die für knapp 20 Prozent aller Übernahmen stehen, werden ihr Automobilportfolio ausdünnen und gleichzeitig neue Akquisitionen ins Auge fassen.

Dr. Jan Dannenberg (1962) ist seit 1990 Berater der Automobilindustrie und seit Mai 2011 Gründungspartner bei Berylls Strategy Advisors. Bis zum Frühjahr 2011 war er acht Jahre international als Partner – davon fünf Jahre als Associate Partner – für Mercer Management Consulting und Oliver Wyman tätig. Er ist ausgewiesener Spezialist für Innovationen und Markenmanagement in der Automobilindustrie und berät im Schwerpunkt Zulieferer und Investoren zu Strategie, Mergers & Acquisitions und Performance Improvement. Zudem ist er Geschäftsführer von Berylls Equity Partners, eine auf Mobilitätsunternehmen spezialisierte Beteiligungsgesellschaft.

Bachelor of Arts in Volkswirtschaftslehre von der Stanford University, Studium der Betriebswirtschaftslehre und Promotion an der Universität Bamberg.

Doppelinterview

Zu Beginn des Jahres 2020 ist der Fahrzeugabsatz Corona-bedingt im zweistelligen Prozentbereich massiv eingebrochen. So wurden beispielsweise in Europa in den ersten beiden Quartalen im Durchschnitt 35% weniger Fahrzeuge verkauft als im Vorjahreszeitraum 2019.

Die weltweit größten Automobilzulieferer haben in 2020 11% weniger Umsatz erwirtschaftet als im Vorjahr. Auch der operative Gewinn ist deutlich eingebrochen und lag im zweiten Quartal bei circa -8%. Ein ähnliches Bild konnte in diesem Zeitraum auch für die Geschäftsentwicklung der OEMs gezeichnet werden.

Seit Herbst 2020 erleben wir in der Zuliefererbranche ein deutliches Zeichen der Erholung. Sowohl Umsätze als auch Gewinne haben zum Jahresende deutlich angezogen, teilweise mit Gewinnen im zweistelligen Prozentbereich. Eine Erholung auf das Niveau der Vorkrisenjahre 2018, 2019 erwarten wir in dem Zeitraum zwischen 2023 und 2026, beflügelt durch die Wachstumsmärkte Südasien und Südamerika. Die mit Abstand größten Absatzmärkte werden China und Europa bleiben, jedoch mit deutlich kleineren Wachstumsraten.

Dadurch hat sich der Trend zur Zwei-Klassengesellschaft verschärft. Die Großen Player kehren schnell zur alten Profitabilität und zu guten Wachstumsraten zurück, der Mittelstand bleibt dabei auf der Strecke.

In der Tat. Eine Vielzahl von Zulieferern haben bereits frühzeitig im ersten Quartal 2020 mit den ersten Krisensignalen aus China auf die Pandemie, und damit verbundene Umsatzeinbrüche, reagiert. Entweder wurden bereits laufende Performance-Programme in ihrem Anspruch noch einmal verschärft oder neue Programme kurzfristig ins Leben gerufen.

Die Sparprogramme der Zulieferer haben sich dabei im Schwerpunkt auf die indirekten Bereiche konzentriert und waren vermehrt auf Effizienzsteigerungen ausgerichtet. Im Fokus standen hier die Optimierung von Geschäftsprozessen gestützt durch Automatisierung sowie die Anpassung von Organisationsstrukturen in den Zentralbereichen. Nicht selten wurden hier bereits während der Krise Potenziale im zweistelligen Prozentbereich aufgezeigt und für die Umsetzung vorbereitet. Die volle Wirksamkeit und Sichtbarkeit dieser Potenziale erwarten wir für die deutsche Zuliefererindustrie in den nächsten zwei Jahren.

Während der Pandemie sind noch einmal mehr die globalen Verflechtungen entlang der automobilen Wertschöpfung, und damit auch die Wichtigkeit von robusten Lieferketten, verdeutlicht worden. Nicht selten haben OEMs mehr als 10.000 direkte Lieferanten in mehr als 50 Ländern zu koordinieren, was gerade im Kontext des letzten Jahres noch einmal deutlich herausfordernder geworden ist.

Durch Corona-bedingte Produktionsstopps sind die fragilen Lieferketten der OEMs massiv ins Wanken geraten, gefolgt von einem stufenweisen, mehrere Wochen dauernden Hochlauf. Wir gehen davon, dass OEMs in den nächsten Jahren 20 bis 30 Prozent mehr in ihre Supply Chain Excellence investieren werden. Dies umfasst unter anderem die AI-gestützte Optimierung der Lieferketten, um die Transparenz über alle Wertschöpfungsstufen zu erhöhen und damit einen Beitrag zur Nachhaltigkeit zu leisten. Dies ist zunehmend wichtig, da für mehr als die Hälfte aller Kunden Nachhaltigkeit ein kaufentscheidendes Kriterium ist.

Der verstärkte Einsatz von AI im Supply Chain Management auf Seite der OEMs erfordert auch eine aktive Beteiligung der Zulieferer, wie beispielsweise die Durchführung von Selbstbewertungen. Auch bei den Zulieferern rechnen wir zukünftig mit dem vermehrten Einsatz von tool-gestützten Lösungen, um die Komplexität der globalen Lieferketten zu meistern.

Die Best Owner Group verfolgt einen interessanten Ansatz, um die Transformation bei ausgewählten deutschen Zulieferern geordnet und strukturiert zu managen. Durch die Bündelung von Aktivitäten im Bereich des traditionellen Antriebsstrangs können Effizienz- und Volumenvorteile realisiert werden, was angeschlagenen Zulieferern als auch Investoren eine Renditeperspektive von 12 bis 15 Prozent geben soll.

Leider ist es seit mehr als einem Jahr nur zu Ankündigungen gekommen. Vor allem das Spannungsfeld zwischen Geldgebern für den Fonds und den (IG Metall) Arbeitnehmerinteressen scheint noch nicht gelöst. Auch ist unklar, wie ein ständig unter Marktrückgang leidendes Geschäft dauerhaft solch hohe Renditen erwirtschaften soll. Zudem ist die Strukturierung als „evergreen“ Fonds, also die Idee, keine Unternehmen aus dem Portfolio zu verkaufen, in einem solchen Marktumfeld sehr gewagt. Wer investiert schon Geld in ein sinkendes Schiff, auch wenn es sehr langsam untergeht? Sollte das „funding“ nicht in den kommenden Monaten stehen, wird die BOG einen Fehlstart hinlegen.

Die großen Tech-Player, wie Google, Apple, Microsoft oder Nvidia, habe heute schon ihre Software-Lösungen in einer Vielzahl von Fahrzeugen installiert. Durch die steigende Bedeutung von automobiler Off-board-Software nimmt das Interesse weiter zu. Heute beträgt der Wert von Software je Durchschnittsfahrzeug knapp Euro 700, bis zum Jahr 2030 wird dieser auf über Euro 2.500 steigen; Dreiviertel davon wird davon im Off-board-Bereich erwirtschaftet. Neben den kalifornischen Tech-Giganten drängen zudem chinesische Player, wie Huawei und Baidu, sowie die koreanische Unterhaltungselektronikkonzerne Samsung und LG in den „software-defined car“-Markt hinein.

Der Steuersatz bei der Chancengleichheit ist allerdings nicht das Problem. Zwar zahlen im Jahr 2020 die drei Tech-Player Apple, Alphabet (Google Mutter) und Microsoft nur zwischen 14,4 bis 16,5 Prozent Einkommensteuer, wohingegen bei Volkswagen, Daimler und BMW die Steuern zwischen 24,4 und 36,8 Prozent auf zu versteuerndes Einkommen lagen; die drei deutschen OEMs hätten zusammen bei einem Steuersatz von 15 Prozent, nur einen um Euro 3 Milliarden höheren Gewinn. Das eigentliche Problem liegt im Vorsteuerergebnis, sprich im Gewinn an sich, nicht bei den Steuern. Die Tech-Giganten sind einfach viel profitabler; sie erzielen ein nahezu 6-mal höheres Vorsteuerergebnis als die drei deutschen OEMs: 28,1 Prozent im Vergleich zu 4,8 Prozent. Allein Apples Vorsteuergewinn ist mehr als doppelt so hoch wie das der drei deutschen OEMs zusammen

Mit Hitachi Astemo, geschaffen aus dem Zusammenschluss von Hitachi Automotive Systems, Keihin, Showa und Nissin Kogyo, ist ein neuer Top-Zulieferer entstanden, der im Jahr 2021 auf jeden Fall in den Top 20 auftauchen wird. Sein Schwerpunkt liegt dabei heute klar bei den japanischen OEMs, allen voran Honda (der ein Drittel der Aktien hält), Nissan, Mitsubishi, Mazda und Subaru. Europäische oder nordamerikanische Kunden sind bislang kaum vertreten. Das neue Unternehmen hat in Europa aber gute Chancen im Umfeld E-Mobility (Traktionsmotor, Lithium Ionen Zellen und Batteriemodule, Wasserpumpe und Inverter) und Autonomes Fahren (ADAS Steuergeräte, Kamerasysteme inkl. Objekterkennung). Hitachi hat beispielswiese die Inverter für den Audi e-tron sowie den Porsche Taycan geliefert. Darüber hinaus sind aber keine größeren Umfänge bekannt.

Delphi hat in drei Jahren sein „Powertrain“-/Motoren-Geschäft inklusive der E-Mobility-Aktivitäten an Borg Warner für zirka $ 3,3 Milliarden verkauft. Die im Jahr 2018 abgeschlossene Ausgründung von Aptiv hat sich hervorragend entwickelt: der Aktienkurs konnte verdoppelt werden, die Marktkapitalisierung liegt bei knapp Euro 40 Milliarden, alle Finanzkennzahlen haben sich verbessert. Aptiv ist eine Erfolgsgeschichte. Und ja, es dient als Vorbild für andere Automobilzulieferkonzerne. Im gleichen Zeitraum ist die Marktkapitalisierung von Continental um 35 Prozent zurückgegangen, die Renditen sind eingebrochen und Conti hat seine langjährige Position als zweitgrößter Lieferant der Welt an Denso verloren. Mit der rechtlichen Ausgründung von Vitesco ist zwar ein erster Schritt erfolgt; allerdings ist Vitesco immer noch Teil von Continental. Insbesondere die deutschen Zulieferer werden hier nachziehen müssen, um sich vom klassischen Verbrennungsmotoren-Geschäft zu trennen und den Fokus auf das zukunftsträchtige CASE-Business zu legen. Bislang sind die großen europäischen Zulieferkonzerne noch viel zu zaghaft bei der Transformation. Valeo, Bosch, ZF, Mahle, Faurecia oder Benteler sollten es ähnlich wie Aptiv angehen: eine klare Zäsur beim Powertrain-Geschäft einerseits, Konzentration auf das Zukunfts-Geschäft andererseits.

Klassische Spieler in China, wie Weichai, Huayu, BHAP, NBHX, Joyson oder Yangfeng im Antriebsstrang, Interieur oder der Fahrzeug-Elektronik werden Schritt für Schritt ihre Präsenz in Europa und Nordamerika weiter ausbauen. Viel interessanter sind allerdings die neuen Player im Car OS Operating System (z.B. Huawei Harmony OS), bei Connected Services (AliPay und Tencent Integration), beim Autonomen Fahren (Baidu), bei E-Mobility Komponenten, V2X, Fahrzeug-Plattformen und -Auftragsfertigung (Foxconn mit der MIH EV Plattform). Chinesische OEMs werden in den kommenden Jahren verstärkt nach (West-)Europa exportieren und ihre Aktivitäten in diesen Märkten ausweiten, hier gilt es zu beobachten inwiefern die chinesischen Zulieferer mitkommen. In China selbst müssen Zulieferer wie Bosch, Conti und ZF darauf achten, nicht überholt zu werden. Dazu müssen sie kurz- bis mittelfristig verstärkt lokaler agieren und lokales Know-how und Kapazitäten aufbauen, speziell in den Bereichen Connectivity und Autonomes Fahren. Die chinesische Regierung fokussiert sich auf „Intelligent Connected Vehicles“, so ergeben sich interessante Chancen.

Dr. Jan Dannenberg (1962) ist seit 1990 Berater der Automobilindustrie und seit Mai 2011 Gründungspartner bei Berylls Strategy Advisors. Bis zum Frühjahr 2011 war er acht Jahre international als Partner – davon fünf Jahre als Associate Partner – für Mercer Management Consulting und Oliver Wyman tätig. Er ist ausgewiesener Spezialist für Innovationen und Markenmanagement in der Automobilindustrie und berät im Schwerpunkt Zulieferer und Investoren zu Strategie, Mergers & Acquisitions und Performance Improvement. Zudem ist er Geschäftsführer von Berylls Equity Partners, eine auf Mobilitätsunternehmen spezialisierte Beteiligungsgesellschaft.

Bachelor of Arts in Volkswirtschaftslehre von der Stanford University, Studium der Betriebswirtschaftslehre und Promotion an der Universität Bamberg.

Spannungsfeld

as erklärte Ziel der Bundesregierung ist es, die Treibhausgase bis 2030 um mindestens 55 Prozent gegenüber dem Niveau von 1990 zu reduzieren. Für 2050 wird sogar eine vollständige Treibhausneutralität ins Auge gefasst, was wiederum im Einklang mit den Zielen des Green Deals auf europäischer Ebene ist. Um dies erreichen zu können, müssten bis 2030 circa 14 Millionen Fahrzeuge oder 30% des Fahrzeugbestands auf deutschen Straßen rein elektrisch angetrieben werden.

Vor dem Hintergrund dieser regulativen Rahmenbedingungen erscheint es nachvollziehbar, dass die Mehrzahl europäischer Automobilhersteller derzeit ihre Exit-Strategien für den Verbrennungsmotor konkretisieren und teilweise auch kurzfristige Ausstiegsszenarien ins Auge fassen. So plant Audi beispielsweise für 2025 – ausgenommen für den chinesischen Markt – den letzten Anlauf eines Verbrennungsmotors. Im Jahr 2033 soll die Produktion des konventionellen Antriebs dann endgültig eingestellt werden. Ähnliche Ansätze werden auch bei der Markenschwester Volkswagen und den Wettbewerben wie BMW und Daimler verfolgt.

Der Paradigmenwechsel vom klassischen verbrennungsmotorischen Antrieb hin zum surrenden E-Antriebsstrang scheint damit auf dem Blatt besiegelt zu sein. Dies eröffnet für die deutsche Zuliefererindustrie, die mit zirka 22 Prozent den zweitgrößten Anteil am weltweit Zulieferermarkt ausmacht, ihre Vorreiterrolle weiter auszubauen.

Im Bereich des elektrischen Antriebsstrangs etabliert sich derzeit ein Industriestandard für die Hochvoltarchitektur (HV) zukünftiger Fahrzeugplattformen. Zu den zentralen Komponenten des elektrifizierten Antriebsstrangs zählen das Batteriesystem, die E-Achse sowie die Hochleistungselektronik, wobei ersteres einen Kostenanteil von 70 bis 80 Prozent an den Gesamtkosten des Antriebsstrangs ausmacht. In den zukünftigen Fahrzeugplattformen bis 2030 zeichnet sich derzeit vermehrt der Ansatz von zentralen HV-Architekturen ab, in welchen die einzelnen Komponenten der Hochleistungselektronik im Bereich des Hecks räumlich zusammengefasst werden. Hierdurch werden signifikante Vorteile auf Seite der Materialkosten und der Systemkomplexität erzielt.

Durch die Hochleistungselektronik werden unter anderem Reichweite, Ladedauer und Lebensdauer der Fahrzeugbatterie maßgeblich beeinflusst. Dies ist ein Argument mehr, warum Automobilhersteller vermehrt in Betracht ziehen, Komponenten der Leistungselektronik wie Inverter, Gleichspannungswandler und Steuergeräte, für ein Teilvolumen selbst zu montieren. Dadurch können die Hersteller eine eigene Beurteilungskompetenz gegenüber den etablierten Zulieferern aufbauen und im Vergabeprozess mit den Zulieferern auf Augenhöhe verhandeln.

Die Komponenten des E-Antriebsstrangs unterliegen zunehmend einem hohen Preisdruck, der unter anderem aus Skaleneffekten durch steigende Stückzahlen und der zunehmenden Akzeptanz der Kunden für elektrische Antriebe resultiert.

So haben die Neuzulassungen für elektrische Fahrzeuge allein in Deutschland im letzten Jahr um 264 Prozent zugenommen, weltweit betrug der Zuwachs 38 Prozent. Bis 2026 ist damit zu rechnen, dass die Produktion rein elektrischer Fahrzeuge jährlich um über 200 Prozent wachsen wird. Zeitgleich zum Volumenhochlauf sind für die einzelnen Komponenten des E-Antriebstrangs Preisrückgänge von bis zu 50 bis 75 Prozent zu erwarten. Um dem entgegenzuwirken, gehen die großen Zulieferer vermehrt Entwicklungspartnerschaften mit Halbleiterherstellern ein. Im Fokus steht hier die Steigerung von Wirkungsgraden in der Leistungselektronik, um damit die Reichweite von batterieelektrischen Fahrzeugen zu steigern. Durch derartige technologische Innovationen erhoffen sich die Zulieferer, dem Preisverfall langfristig entgegenwirken zu können.

Für die Zulieferer ist das Jahr 2021 ein entscheidendes Jahr, um sich für die Vergaben der neuen E-Plattformen der Automobilhersteller in Position zu bringen und sich damit einen Anteil im Wachstumsmarkt E-Mobility zu sichern. Dies erscheint auch vor dem Hintergrund des Erhalts von Arbeitsplätzen zielführend. Durch den absehbaren Wegfall des Verbrennergeschäfts und der geringeren Personalintensität des E-Antriebs sind die Zulieferer im Zugzwang, die zu erwartenden Lücke durch neue Projekte im Bereich der E-Mobilität überproportional zu kompensieren. Folge ist auch hier ein erbitterterer Preiswettbewerb zugunsten des Endkunden, wodurch die Elektromobilität für die breite Masse erst erschwinglich wird.

Dr. Alexander Timmer (1981) ist seit Mai 2021 als Partner bei der Berylls Group tätig, einer internationalen und auf die Automobilitätsindustrie spezialisierten Strategieberatung. Er ist Experte für Innovations- und Markteintrittsstrategien und kann auf eine langjährige Erfahrung im Operations-Umfeld zurückschauen.

Dr. Alexander Timmer berät seit 2012 Automobilhersteller und -zulieferer im globalen Kontext. Er verfügt über ein fundiertes Expertenwissen in den Bereichen Portfolioplanung, Entwicklung und Produktion. Zu seinen weiteren fachlichen Schwerpunkten zählen unter anderem Digitalisierung und der Themenkomplex rund um die Elektromobilität.

Vor seinem Einstieg bei Berylls Strategy Advisors war er unter anderem für Booz & Company und PwC Strategy& als Mitglied der Geschäftsführung in Nordamerika, Asien und Europa tätig.

Im Anschluss an sein Maschinenbaustudium an der RWTH Aachen und der Chalmers University in Göteborg promovierte er im Bereich der Fertigungstechnologien am Werkzeugmaschinenlabor der RWTH Aachen.